2016年に誕生した次男の大学進学に備えて始めた教育資金の運用ですが、18年11月末で2年が経過しました。

この一年は中国というリスクのため山と深い谷があり、投資家にはあまり良くない年だったと思いますが、2年目までの振り返りをします。

大学進学までに1千万円を目標に2年が経過しました

次男が順調に大学まで進むとなると、2035年4月から最低でも4年間にわたり大学進学に伴う支出が必要になります。

それに備えて生後6ヶ月から始めた次男のジュニアニーサ口座での投資運用の2年間を振り返ります。証券会社は楽天証券を選んでいます。

楽天ポイントも付与されるので投資がひとまわり楽しくなります。

運用の目標

運用の目標ですが、将来子供の大学進学にはどれだけお金が必要か - ほったらかし投資の達人で記事にしたように、国立自宅で400万円、私立(理系)下宿の場合1000万円が必要となります。

子供のために、私立(理系)下宿でも通わせることができるようにと始めたので目標額は18才の年度末に1000万円を目標としています。

そこで考えたのが、どうやって1000万円を貯めるのかです。貯蓄の場合、毎月4万6千円を積み立てることとなります。

そこで整理したのが、次の記事にある教育資金の貯め方です。

大学進学のための教育資金の貯め方 それぞれのメリットとデメリット - ほったらかし投資の達人

貯蓄は、低金利が続き、緩やかにインフレが進むと考えると、現金価値が目減りするので、お金をロストするだけの方法です。ただし、額面は減ることはありません。

次に学資保険は、「投資信託」vs「学資保険」(利率編) - ほったらかし投資の達人のとおり、16年現在で年率0.7%程度の運用としかなりません。

さらに18年現在のデータとして、ソニー生命の学資保険を確認しましたが、実際の利回りは0.3%台まで低下しており、物価上昇に到底対応できない状況です。

保険ですので、途中で親に何かがあった時の補償といった側面があります。補償のために必要と考える方も多いとおもいますが、実は保険の恩恵を受けるハードルが高く、その補償内容も小さいことを考えると、保険として万能でない点も考慮する必要があります。

このような状況では、全てを学資保険で賄うのは、低金利の中では効率が悪くなります。

補償部分が小さいことは次の記事でまとめていますので、参考にしてください。

低金利がすすんで、長男は「投資+学資保険」、次男は「投資一本」と決めました。

運用の方針

次に運用の方針ですが、大きなリターンを得ないと毎月の積立額が大きくなります。逆にリターンが大きすぎるとリスクも大きくなり、積立額を下回る運用結果のおそれもあります。

そこで、約20年で2倍になるアセットアロケーションを設定(第2子進学資金用) - ほったらかし投資の達人で運用することを決意。

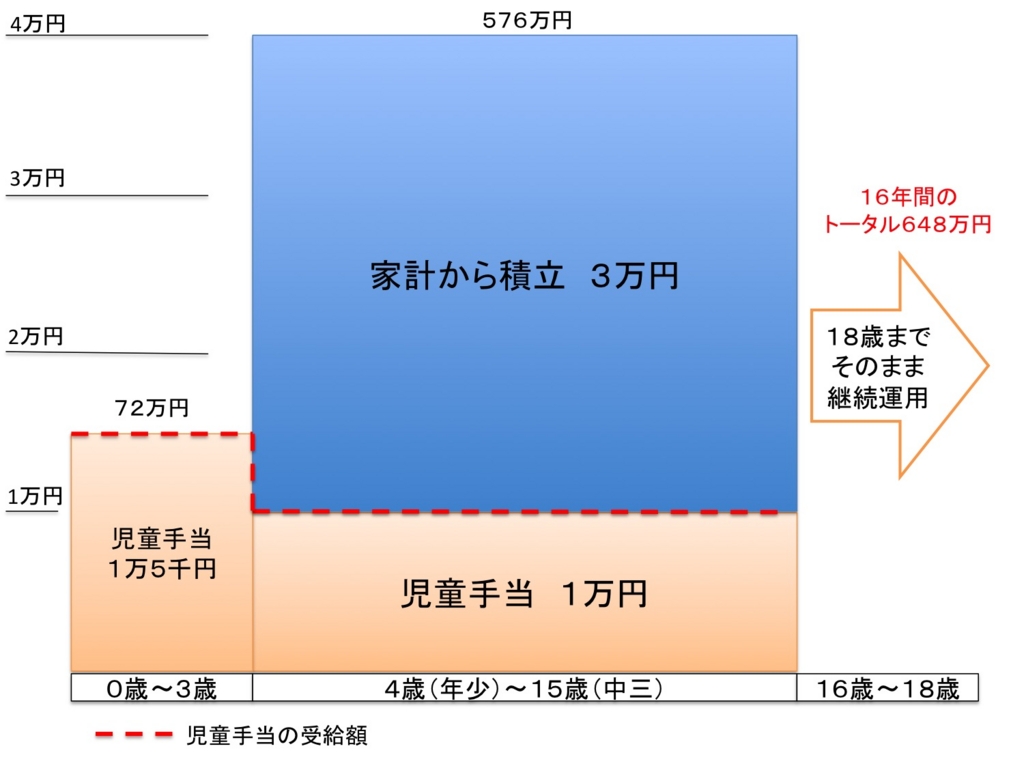

年少になるまでは、保育料がかさむので、児童手当のみの積立。その後は中三までは毎月3万円を家計から追加。ここまでで648万円の投資となります。

高校進学後は追加投資なしで「ほったらかし投資」を考えています。

児童手当については、将来にわたって担保された制度ではなく、制度変更や世帯の所得増などにより支給要件の変更といったリスクがありますが、それはその時考えることとしています。

また、20年に年少になる年には、消費税が10%に増税され、それを財源として幼児教育無償化の方針を政府・与党がうちだしています。家計に余裕があれば中学分を前倒しで投資に回し、12歳で積立を終えることも可能になります。

我が家は12歳で積立を終えたいと考えています。

アセットアロケーションについては、18年7月に新興国債券をやめ、9月には先進国債券もやめました。

その分は、米国株に振り分け25%を35%まで引き上げています。残りはリートの端数調整で数字を丸めました。まとめると次のようになります。

左から「18年6月まで→18年7月から→18年9月から」となっています。

- 国内株式 18.75% → 25% → 変更なし

- 海外株式 18.75% → 25% → 35%

- 国内REIT 18.75% → 変更なし → 20%

- 海外REIT 18.75% → 変更なし → 20%

- 先進国債券 12.50% → 変更なし → 0%

- 新興国債券 12.50% → 0% → 0%

当初はリターン8%、リスク13.6%でしたが、18年9月からはリターン9.9%、リスク15.7%になっています。

このリターンとリスクで運用できた場合の、期待値は1,562万円。長期投資の下限値と考えている−1σ(上位から84.2%)でも980万円。

かなりの高確率で1000万円の大学進学費用を用意できることとなります。

上記条件でシミュレーションした結果をグラフにすると、下のようなグラフとなります。大学進学後は4年でしっかり1000万円使ってみましたが、−1σでも卒業時に資金が残ります。

標準的なパターンでは1000万円も残ることになりますが、期待しすぎは禁物!−1σで推移することでも、十分学資保険より良い結果を得ることができます。

さらに高い運用結果をめざす取り組みとして、国内株式はインデックス型ではなく、「SBIジェイリバイブ」「ひふみプラス」で運用。

外国株式は「S&P500配当貴族指数」に連動するインデックス型をメインにに投資しています。

配当貴族指数に関する記事はこちらです

結果、前述のリターンとリスクはどちらも高めになっていると思います。

運用結果

2年間の運用結果をグラフにしました。総投資額が473,000円に対して評価額が506,636円と33,636円の含み益が発生しています。投資額が+20万円、含み益は+9千円でした。

では、この一年間の運用利回りは何%だったのか?

答えは運用利回り0.79%でした。昨年の16.0%と比較すると相当悪いですが、2年間トータルの運用利回りは7.2%とまずますの結果。

リターンが小さかった理由は、年初と年末2回にわたり受けた中国のリスクです。

新興国に投資していてもこれだけ影響を受けたので、新興国に直接投資するということは、中国に投資するということですので、新興国への投資は非常にリスクが高いと言えます。

所有しているファンドごとの年間成績(11月30日まで)は次のとおりです。

( )は昨年11月末時点での年率リターン。

- ひふみプラス:−12.18%(45.9%)

- ジェイリバイブ:−12.45%(65.5%)

- MHAM日本成長株F:7.33%(新規追加)

- NYダウインデックス:2.47%(24.6%)

- 米国配当貴族インデックス:7.67%(15.5%)

- J-REITインデックス:12.16%(−3.9%)

- 外国REITインデックス:2.17%(6.5%)

昨年好成績だった国内アクティブファンドが全体の足を引っ張っています。日経平均に連動する投資信託が0.1%程度のリターンなので相当悪い数字と言えます。

インデックス型に負けることが少なかった「ひふみ」「ジェイリバイブ」がここまで悪くなるとは想定外でした。

だからと言って一時度信じた投資信託を解約するようなことはしません。継続保有・で頑張ります。

今後の見通し

20年3月までは児童手当とお年玉などの臨時収入のみの投資となりますが、引き続き「ほったらかし投資」で投資していく予定です。

リバランスについて

アセットアロケーションの歪みが昨年と異なりあまりまりません。昨年は12月にリバランスをしましたが、今年はリバランスなしで考えています。

2035年について

次男が大学を卒業するであろう2035年は自分自身も60歳の節目に近くなります。自身の健康管理が大事になってきます。長生きして成長を見届けたいものです。

こういったことを考えると40歳を超えて親になる方には学資保険は必須かもしれません。

出産祝いで買ったKDDI株

最後に、出産祝いに自己資金を加えて次男の誕生祝いに買ったKDDI株ですが、325000円と少し高掴みでしたが、これまでに5回の配当を受け取りましたが、楽天の携帯事業参入や、携帯料金4割値下げの政府方針により、約4万円のマイナスとなっています。

しかし、KDDIは株主優待制度と連続増配が魅力のなので引きつづき長期保有とします。

| 銘柄 | 口座種別 | 投資額 | 保有数 | 基準 価格 (円) |

評価額 (円) |

配当額 (累計) |

損益 (円) |

|---|---|---|---|---|---|---|---|

| KDDI(9433)現物株 | ジュニアNISA | 325,000 | 100 | 2,664 | 266,400 | 22,500 | -41,100 |

| 三井住友・配当フォーカスOP(KDDIの配当で購入) | ジュニアNISA | 22,500 | 12,281 | 19,366 | 23,783 | 1,181 | |

| 290,183 | -39,919 |

昨年買いた投資1年目の振り返り記事

17年11月に書いた1年目の振り返り記事です。リターンが16%もあったラッキーな1年でした。